یکی از انواع تحلیلی که بسیار در بازار فارکس نادیده گرفته شده است و تاثیر زیادی در موفقیت یک معامله گر دارد، تحلیل بین بازاری فارکس هست. تحلیل بین بازاری به اثرات بازارهای مالی و دارایی ها بر هم میپردازد. گاهی میتواند مطالب قابل پیش بینی فوق العاده ای را در بازار فارکس به ما گوشزد کند. تحلیل بین بازاری. به عنوان مثال، اگر در بازار جهانی طلا بالا برود برای شاخص های بورس چه اتفاقی میافتد؟ برای ارزهای دیگر چه اتفاقاتی میافتد؟ رابطه طلا با نرخ تورم چیست؟ رابطه طلا با نرخ بهره چیست؟

گاهی اوقات در میان این ارتباط ها، متوجه میشویم که یک سری آمارها به ما خبر از تغییر روند و شکل گیری روند صعودی و نزولی جدید میدهد. به همین دلیل تحلیل بین بازاری برای هر معامله گر و مدیر پرتفولیو ای مهم هست. زیرا من هنگامیکه معاملات افراد و شرکت هایی که زیاد در بازار شکست خورده اند را بررسی میکنم، یکی از دلایل عمده شکست شان عدم درک از تحلیل بین بازاری هست. مثلا آن ها طلا را میخرند، داوجونز را میفروشند، دلار به ین را میفروشند و کل سرمایه خود را در یک طرف بازار قرار میدهند.

وقتی از آن ها میپرسم چرا حساب خود را پخش نکردند، در حقیقت همه تخم مرغ های خود را در یک سبد گذاشتند. آن ها پاسخ میدهند که حسابشان کامل متنوع ساز شده است. میگویند من طلا خریدم، داوجونز فروختم، نفت خریدم، دلار به ین فروختم و این ها همه متنوع سازی هست. آن ها تصور میکنند که دارایی های مختلفی خریدند. ولی نمیدانند که تمامی دارایی ها، مخصوصا دارایی هایی مثل طلا و شاخص های سهام، با هم رابطه دارند. هر معامله گر باید این روابط را بداند. بیاید شروع کنیم و مهمترین روابط بازارها را با هم بررسی کنیم.

روابط میان جفت ارزها

خرید یورو به دلار

خرید پوند به دلار

فروش دلار به ین

شما دلار را فروخته اید و ین را خریده اید. هنگامی سود میکنید که یا دلار ضعیف شود و یا ین قوی شود.

با بررسی معاملاتتان متوجه میشویم که شما بیش از حد روی دلار پوزیشن دارید. یعنی اگر یک اتفاقی بیافتد و سبب بالا رفتن دلار شود، تمامی معاملات شما در ضرر میروند. در بازار فارکس به این شکل هست. شما نباید فکر کنید که یک جفت ارز به طور کلی از جفت ارزهای دیگر جداست. مثلا فرض کنید در حساب معاملاتی خود علاوه بر معاملات بالا، جفت ارز یورو به ین را هم خریده بودیم. در چه صورتی سود میکنیم؟ هنگامی که یورو قوی شود و یا ین ضعیف شود.

این معامله نیز حساسیت ما را به یورو و ین زیاد میکند. به صورتی که اگر یورو ضعیف شود و ین قوی، هم این پوزیشن ما وارد ضرر شده و هم پوزیشنهای خرید یورو به دلار و فروش دلار به ین. برای ابتدای درک تحلیل بین بازاری، باید ابتدا درک کنیم که بازار فارکس به طرز شگفت آوری به دلار حساس هست. یعنی تصور نکنیم که با خرید 5 جفت ارز مختلف احتمال ضرر خود را کم کرده ایم. زیرا این ارزها با هم روابط زیادی دارند و هنگامی که یک اتفاق کوچک می افتد، یکباره میبینید کل حسابتان وارد ضرر شده است.

شروع تحلیل بین بازاری فارکس

روابط نرخ بهره

در مقاله تحلیل فاندامنتال فارکس توضیح دادیم که نرخ بهره چیست و چرا در اقتصاد خیلی مهم هست. اگر این مقاله را نخواندهاید، به این مقاله تحلیل فاندامنتال فارکس رجوع کرده و آن را کامل بخوانید. نرخ بهره ارزش قیمت پول هست، یعنی اگر کسی به شما امروز 1،000 دلار قرض دهد و سال دیگر بخواهد پس بگیرد. آیا از شما همان 1،000 دلار را طلب میکند؟ و یا از شما 1،200 دلار طلب میکند؟ مقداری که مردم سود دریافت میکنند تا به مدت یکسال پول خود را به شخص دیگری قرض بدهند نرخ بهره هست.

اما چرا نرخ بهره در اقتصاد تا این اندازه مهم هست؟ زیرا نرخ بهره ابزار اصلی دولتها برای کنترل اقتصاد هست. هنگامیکه نرخ بهره را پایین بیاورند، مقدار وام دهی را بیشتر میکنند و اقتصاد رشد میکند. قیمتهای سهامها بالا رفته و تورم به کشور برمیگردد. نرخ بهره را بالا ببرند، تمایل به وام گرفتن کم شده، رشد اقتصادی کمتر شده و قیمتها میریزند. زیرا نرخ بهره حداقل مقداری هست که یک سرمایه گذار طلب میکند که پول خود را سرمایه گذاری کند و در ازای آن سودی دریافت کند.

بنابراین اگر نرخ بهره در آمریکا بالا برود، قیمت سهام ها کاهش پیدا میکند. چرا؟ فرض کنید شما یک میلیون دلار پول دارید. اگر پولتان را بدهید بانک، بدون هیچ ریسکی سالی 2% سود بگیرید برایتان مناسب هست؟ و یا پولتان را در بازار بورس سرمایه گذاری کنید که هیچ امنیتی ندارید و ممکن است بازدهی 10% و یا 10%- به شما بدهد؟ قطعا گزینه بانک و یا اوراق قرضه را پیدا میکنید. اوراق قرضه یا اوراق بدهی، برگهای است که توسط شرکت ها و دولت ها منتشر میشوند.

آن ها با انتشار این برگه از مردم جذب سرمایه کرده (وام میگیرند) و بدون هیچ ریسکی، به آن ها سود ثابتی به صورت سالیانه پرداخت میکنند. اوراق قرضه کوتاه مدت، میان مدت و بلند مدت وجود دارد. به بیانی دیگر از 1 سال تا 30 سال اوراق قرضه وجود داشته و در برخی مواقع اوراق قرضههای 100 ساله هم توسط برخی شرکتها همانند والت دیسنی منتشر شده است. هنگامیکه نرخ بهره و یا بازدهی اوراق قرضهها زیاد باشند، سرمایه گذار ترجیح میدهد که اوراق قرضه بخرد و پول خود را از سهامها خارج کند. در نتیجه بازار سهام سقوط میکند. بنابراین نرخ بهره در بازار بسیار مهم است.

نرخ بهره دشمن بازار سهام

روند سقوط بازار

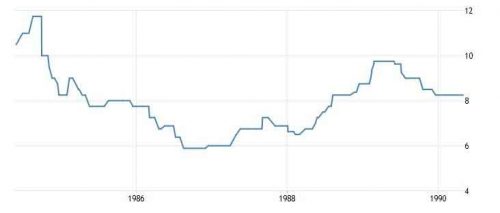

نرخ بهره آمریکا بین سال های 1985 تا 1990

ریزش شاخص بورس آمریکا در پی افزایش نرخ بهره

نرخ بهره و شاخص دلار

همانطور که گفتیم نرخ بهره قیمت پول هست، یعنی ارزش دلار نسبت به نرخ بهره آمریکا سنجیده میشود. به عنوان مثال اگر آمریکا نرخ بهره بالاتری نسبت به اروپا داشته باشد، دلار آمریکا قوی تر از یورو اروپا هست. ارزها در بازار فارکس اینگونه نسبت بهم قیمت گذاری میشوند. یکی از معیارهای اصلی قیمت گذاری نسبت نرخ های بهره ارزها بهم هست.

به این شکل که ارزی که نرخ بهره بیشتری دارد، ارزش بالاتری دارد نسبت به ارزی که نرخ بهره ش کمتر هست. بنابراین نرخ بهره قیمت پول هست. هنگامیکه بانک مرکزی نرخ بهره را بالا میبرد سبب تقویت ارز میشود. مثلا هنگامیکه فدرال رزرو برای مقابله با تورم نرخ بهره را افزایش میدهد، شاخص دلار قوی میشود. ارزش پول کشورشان بیشتر میشود و قیمت کالاها نسبت به دلار کاهش پیدا میکند.

نرخ بهره و طلا

در بازارهای جهانی طلا به دلار سنجیده میشود. مثلا میگوییم هر اونس طلا برابر است با 1،290 دلار. البته به ارزهای دیگر هم نرخ برابری دارد، ولی اصولا به دلار سنجیده میشود. هنگامی که نرخ بهره افزایش پیدا میکند، قیمت دلار بالا میرود و دلار قوی میشود. طلا و باقی کالاها که به دلار سنجیده میشوند. در نتیجه این افزایش در شاخص دلار، ضعیف میشوند و میریزند. به عنوان مثال در ابتدای سال 2017 فدرال رزرو قصد داشت نرخ بهره را افزایش دهد.

در یک رالی نزولی قیمت طلا تا روز نشست فدرال رزرو بیش از 60 دلار ریخت. در حقیقت قیمت افزایش نرخ بهره را پیش خور کرده بود. جالب اینجاست بعد از نشست فدرال رزرو که نرخ بهره افزایش یافت. اما تصمیم گرفته شد که نرخ بهره در سال 2017 با شیب کمتری افزایش یابد. قیمت طلا در کمتر از یک ساعت 20 دلار رشد کرد. بر خلاف تئوری های اقتصادی که میگویند افزایش نرخ بهره روی طلا اثر منفی میگذارد، همیشه بازارها نشان داده اند که افزایش نرخ بهره در بلند مدت سبب افزایش طلا نیز میشود.

اما در کوتاه مدت به علت تاثیری که بر دلار دارد سبب کاهش چشمگیر میشوند. همانطور که در بخش قبلی گفتیم، افزایش نرخ بهره در بلند مدت سبب کاهش سقوط بازار سهام میشود. هنگامی که بازار سهام سقوط میکند و ریسک بازار بورس زیاد میشود، سرمایه گذاران به دنبال فرصت دیگری برای سرمایه گذاری میگردند و امن ترین و بهترین دارایی در دوران رکود طلا هست. بنابراین قیمت طلا رشد میکند و روند صعودی به خود میگیرد. به طور خلاصه، افزایش نرخ بهره به طور مداوم سبب ریزش بازار سهام میشود. ریزش بازار سهام نیز سبب افزایش طلا میشود. در نتیجه به طور تجربی افزایش نرخ بهره در بلند مدت سبب افزایش طلا میشود.

نرخ بهره و تورم

همانطور که در مقاله تحلیل فاندامنتال فارکس توضیح دادیم، دولتمردان برای جلوگیری از تورم سرسام آور نرخ بهره را افزایش میدهند. در نتیجه ابتدا نرخ تورم افزایش پیدا میکند. برای جلوگیری از تورم زیاد نرخ بهره افزایش پیدا میکند. به عنوان مثال در سال 2008 میلادی، ابتدا نرخ تورم شروع به بالا رفتن کرد و بازار مسکن رشد چشمگیر و عجیبی داشت. دولت آمریکا برای کنترل بازار، نرخ بهره را افزایش داد. زیرا با افزایش نرخ بهره، مردم پول خود را به جای سرمایه گذاری در ملک و سهام در اوراق قرضه و بانک ها میگذارند و بازده بدون ریسک دریافت میکنند.

در نتیجه چندبار افزایش نرخ بهره به دلیل تورم بالا، بازار مسکن سقوط کرد و بعد از آن باقی بازارها یک به یک سقوط کردند. با اعلام تورم منفی و هنگامی که آمریکا به مشکل شدیدی برخورده بود. دولت آمریکا اقدام به کاهش نرخ بهره کرد، چاپ پول و تزریق پول در بازار کرد. در نتیجه کشور اندکی از حالت بحران خارج شد و به دوران رونق خود بازگشت. در حالت کلی، نرخ بهره عامل کنترل تورم هست و در یک اقتصاد سالم اصولا عدد نرخ بهره از نرخ تورم بیشتر هست.

اما اگر اقتصادی مشکل داشته باشد، نرخ تورم از نرخ بهره بیشتر میشود و اگر شما از بانک وام بگیرید و با آن یک ماشین، خانه و یا هرچیز دیگری بخرید. در سال بعد خیلی بیشتر از مبغلی که به عنوان بهره باید به بانک بدهید را سود میکنید. این خیلی جالب هست.

روابط دلار

روابط بین بازاری طلا

طلا و دلار

طلا و تورم

ماهیت ریسک گریزی و امنیت طلا

در مقاله تحلیل فاندامنتال فارکس درباره محرکه های عرضه و تقاضا بسیار زیاد صحبت کردیم. برای تحلیل و یافتن همبستگی های هر دارایی ، ابتدا باید محرکه های عرضه و تقاضای آن را مشخص کرد. بنابراین ما باید محرکه های عرضه و تقاضای طلا را مشخص کنیم، بیاید چندتا سوال از خودمان بپرسیم.

1. طلا از کجا تامین میشود؟

2. آیا محدود هست یا نامحدود؟

3. چه عاملی عرضه طلا را بیشتر میکند؟

4. چه عاملی عرضه طلا را متوقف میکند؟

طلا یک فلز گرانبهاست که از معدن های طلا استخراج میشود. میزان محدودی طلا در دنیا وجود دارد. اگر معدن های جدیدی برای طلا یافت شوند عرضه طلا بیشتر میشود و قیمت آن افت میکند و اگر معدن های قدیمی متوقف شوند، طلا نایاب تر شده و قیمت آن افزایش میابد. اما به طور کلی طلا در قسمت عرضه چالش خاصی ندارد. زیرا میزان مشخصی از معدن و موجودی طلا در دنیا وجود دارد. اما راجع به تقاضای طلا چطور؟ تقاضای طلا در دنیا چه قدر است؟ چه زمانی تقاضای طلا افزایش میابد؟ محرکه های اصلی افزایش تقاضای طلا چیست؟

در برخی کالاها تقاضا همواره ثابت هست و یا یک شیب مشخصی دارد. به عنوان مثال میزان گندم مصرفی ایالت متحده تقریبا مشخص هست و فقط عرضه آن بر قیمت تاثیر زیادی میگذارد. اما در طلا موضوع مقداری تفاوت دارد، محرکه های تقاضا نسبت به عرضه همواره اثر بیشتری بر قیمت طلا دارند.

محرکه های تقاضای طلا

از دیرباز تا کنون طلا همواره به عنوان یکی از دارایی های قابل اطمینان بوده و ارزش آن حتی از پول هم بیشتر است. در گذشته مردمان سکه های طلا خریداری میکردند و در خانه خود نگه میداشتند و هنگامی که به مشکل میخوردند آن را میفروختند. تا چند سال پیش دولت آمریکا به ازای هر دلاری که در بازار وجود داشت طلا در خزانه داری حفظ میکرد که به عنوان پشتوانه پول شناسایی میشد. به طور خلاصه طلا از نظر اقتصادی یکی از امن ترین دارایی های سرمایه گذاری است.

کالای امن یعنی چه؟

هنگامی که رکود اقتصادی میشود، بازار بورس، بازار مسکن، بازار اوراق قرضه و… همگی سقوط میکنند. تمامی کارخانه ها مجبورند کالاهای خود را ارزان تر بفروشند و ما شاهد تورم منفی هستیم. در این میان چه دارایی ای تمامی سرمایه ها را به خود جذب میکند؟ معلوم است، طلا.

چرا طلا تمامی سرمایه ها را جذب می کند؟

طلا و شاخص های بورس

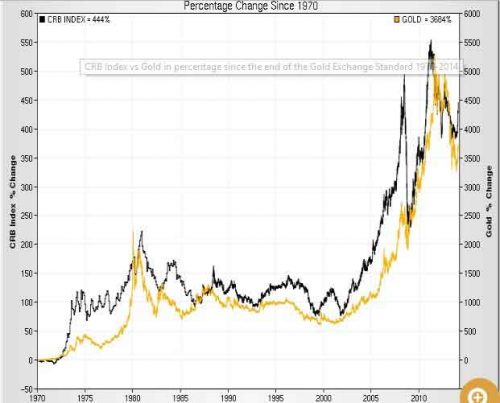

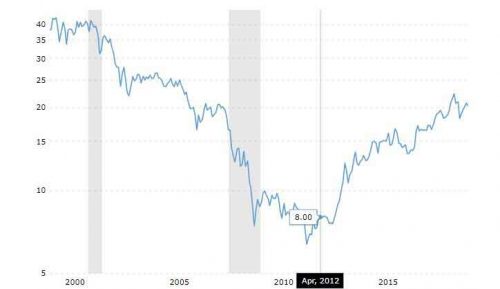

به نمودار بالا توجه کنید. خط قرمز و آبی نشان دهنده شاخص های بورس آمریکا یعنی S&P500 و داوجونزهستند. همچنین خط طلایی برای طلا و خط نقره ای برای نقره هستند. در اقتصاد هنگامی که رشد اقتصادی کشور خوب هست و در دوران رونق قرار دارند، بازار بورس رشد میکنند. زیرا مردم سرمایه زیادی را وارد بورس میکنند، شرکت ها با آن سرمایه ها کار میکنند و تولید میکنند و در نهایت سبب رونق کشور میشوند. و در زمان های رکود مردم پول خود را از بازار سرمایه بیرون می آورند و به کالاهای امن مانند طلا و نقره روی می آورند.

در نمودار بالا به وضوح این مسئله نمایش داده شده است. در سال 2008 هنگامیکه به علت بحران اقتصادی شاخص داوجونز و اس اند پی فرو ریختند، طلا و نقره به صعود ادامه دادند و هر روز سقف های جدیدی را ایجاد میکردند. تا زمانیکه بحران به شکل کلی تمام نشده بود و رشد اقتصادی به حد مطلوب خود نرسید روند صعودی طلا همچنان ادامه داشت. در نهایت در سال 2012 با رشد اقتصادی خیره کننده آمریکا، قیمت طلا کم کم شروع به ریزش کرد و از 1940 به 1050 رسید. تقریبا 50 درصد کاهش.

این نمودار مربوط به نسبت شاخص داوجونز به طلا میباشد. همانطور که مشاهده میکنید این نسبت تا سال 2012 در حال کاهش بوده. پس از تثبیت رشد اقتصادی در ایالت متحده قیمت طلا ریزش کرد و شاخص داوجونز افزایش داشت. با توجه به این نکات، طلا و شاخص های بورس در شرایط رکود و یا رونق اقتصادی همواره خلاف جهت هم هستند.

شرایط رونق اقتصادی: ریزش طلا + رشد شاخص های بورس

شرایط رکود اقتصادی: افزایش طلا + رشد شاخص های بورس

طلا و ین

طلا و کالاها